주요뉴스

40대 싱글 "집 대출 갚느라 노후 준비 '막막'...지금 시작해도 될까" [재테크 Q&A]

파이낸셜뉴스 2025.10.19 04:59 댓글 0

|

| 뉴시스 제공 |

[파이낸셜뉴스] 40대 싱글 A씨는 교육공무원으로 재직 중이다. 최근 들어서야 노후 준비를 시작해 조바심이 나는 상황이다. 직장생활 내내 예·적금 위주로 돈을 모았지만 금액이 크지 않았고, 나머지는 대부분 소비에 썼다. 5년 전 주택담보대출을 받아 집을 산 뒤 그간 모은 돈을 대출 상환에 모두 사용했다. 공무원연금 외에는 별다른 노후자금이 없어 최근에서야 연금저축과 투자를 시작했지만 너무 늦은 것은 아닌지 걱정이 크다. 추가 자금이 생기면 대출을 우선 갚아야 할지, 투자를 통해 불려나가야 할지 판단이 서지 않는다. 1인 가구로서 재무상황을 점검하고 지출 관리를 통해 노후를 대비하고자 재무 상담을 신청했다.

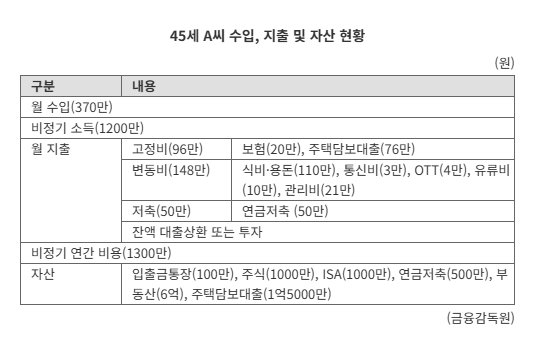

45세 A세 월 수입은 370만원이다. 연간 비정기 수입으로 1200만원이 들어온다. 월 지출은 294만원이다. 고정비가 보험(20만원), 주택담보대출(76만원) 등 96만원이다. 변동비는 식비·용돈(110만원), 통신비(3만원), OTT(4만원), 유류비(10만원), 관리비(21만원) 등 148만원이다. 저축은 연금저축 50만원씩 하고 있다. 남은 자금은 대출 상환이나 투자에 사용한다. 자산은 입출금통장(100만원), 주식(1000만원), ISA(1000만원), 연금저축(500만원), 부동산(6억), 주택담보대출(1억5000만원) 상당이다.

19일 금융감독원에 따르면 최근 1~2인 가구 급증하면서 주택 구입에 대한 관심이 커진 반면, 노후 준비는 '먼 미래의 일'로 여겨져 후순위로 밀려나는 경우가 적지 않다. 집을 살 때 발생한 대출을 갚는 데 집중하다 보니, 소득이 늘어나는 40대 시기에야 비로소 노후에 관심을 갖는 사례가 많다는 것이다.

노후 준비를 시작할 때는 '3층 구조'를 명심해야 한다. △1층 공적연금 △2층 퇴직연금 △3층 사적연금으로 구성된다. 본인에게 필요한 자금이 무엇인지 정하고, 빠르고 제대로 준비를 시작하는 것이 중요하다.

A씨는 지출이 정리되지 않은 상태에서 여유자금을 모두 주택 대출 상환에 썼다. 공무원연금 외 사적연금은 제대로 준비하지 못했고, 투자도 불규칙적으로 진행해왔다.

노후 준비 출발점은 자신의 지출 구조를 정확히 파악하는 것이다. 지출을 점검해 줄일 수 있는 항목을 찾고, 이를 바탕으로 최종 저축 가능 금액을 산정해본다. 통장은 △월 자동이체 △월 생활비 △비정기지출로 구분해서 관리하는 것 좋다.

A씨는 지금까지 식비와 용돈을 합쳐 월 110만원 내에서 지출해왔다. 금감원은 앞으로 월 식비(40만원), 용돈(30만원), 생필품(10만원) 등으로 구분해 관리하면 지출을 줄일 수 있다고 조언했다. 또 비정기 지출은 기존 1200만원에서 800만원으로 절감할 수 있다고 봤다.

금감원 관계자는 "앞으로는 모인 자금을 대출 상환에 모두 사용하는 대신, 거주 목적의 부동산을 보유 중인 만큼 월 상환은 유지하되 노후자금과 기타 자금을 병행해 준비하는 것이 바람직하다"고 진단했다.

기존 월 수입에서 지출을 뺀 잔액과 식비·용돈 절감분은 모두 저축에 활용한다고 가정하면 월 150만원 저축이 가능하다. 여기에 비정기 수입 중 여유분 400만원을 더하면 A씨는 한 해에 2200만원을 모을 수 있다.

저축 150만원은 연금저축과 ISA, 적금 세 가지 트랙으로 나눠 월 각 50만원씩 꾸준히 납입하는 것이 좋다. A씨 정년까지 약 17년이 남은 만큼, 연금저축펀드와 ISA를 통해 정액을 적립식 투자를 지속하는 전략이 좋다.

다만 모든 자금을 노후 준비에만 묶어두는 것은 금물이다. 유동적 자금의 일정 비중을 유지해가되, 일정 금액 이상 쌓였을 경우에 추가 대출 상환을 고하는 것이 좋다.

금감원 관계자는 "공무원 연금의 경우 정년 퇴직 이후 3년 후 지급 방식으로 변경됐는데, 향후 제도 변화나 연금액 수준 변화 등에 관심을 기울이면서 노후 자금에 대한 비중을 점차 높여가는 것도 바람직하다"고 덧붙였다.

금융감독원이 운영하는 금융소비자포털 '파인'을 인터넷 검색창에 입력하거나 금감원콜센터 1332(▶7번 금융자문서비스)로 전화하시면 무료 맞춤형 금융소비자 상담을 받을 수 있습니다.

nodelay@fnnews.com 박지연 기자

Copyrightⓒ 파이낸셜뉴스. 무단전재 및 재배포 금지.

- 1"왕은 필요 없다" 미 전역에서 세 번째 "노 킹스" 시위…백악관·공화당, "극렬주의자들의 미 혐오 시위" 정치 프레임

- 2"한화, 세계 최고 조선 기술 미국에 이전"

- 340대 싱글 "집 대출 갚느라 노후 준비 '막막'...지금 시작해도 될까" [재테크 Q&A]

- 4[뉴욕증시] 트럼프 후퇴·지역은행 우려 완화에 일제히 반등…테슬라, 2.5% 상승

- 5'접근·유대감 쌓기·돈요구' 단계별 접근...'김병주 의원 구출' 청년들이 밝힌 '로맨스 스캠' 운영법

- 6[속보][뉴욕증시] 트럼프 대중 강경 발언 후퇴에 일제히 반등…테슬라, 2.5% 상승

- 7케데헌 '골든' 다시 3위로↑...블핑 지수는 37위로 데뷔

- 8제주항, 무역항 지정 57년 만에 첫 국제상선 입항

- 9캄보디아 64명 송환 소식에 피해자들 "수백명이 파산했는데 기쁘냐" 분통

- 10前 야구 국가대표 조용훈, 라이브 방송 중 추락사…시청자가 신고

- [AD] 17일 추천주